31 Ago La «vinculación inteligente» es la clave de la rentabilidad bancaria

En un entorno en que los tipos de interés oficiales están en mínimos históricos, las entidades bancarias luchan a contracorriente para incrementar las tasas de interés aplicadas a sus productos de crédito y así aumentar sus márgenes financieros. No obstante, este bajo nivel en los tipos es tan pronunciado que la banca está exigiendo tasas de interés de menos del 2% TAE en productos como las hipotecas, las cuales representan en torno al 20%-25% del activo total de las entidades financieras.

En paralelo, estamos también presenciando movimientos de bancos que están incrementando considerablemente la remuneración de sus cuentas corrientes con altas tasas de interés de, por ejemplo, el 5% TAE en Bankinter (primer año) o del 2,67% TAE en Santander. Estas remuneraciones son de especial importancia dado que las cuentas corrientes representan nada menos que en torno al 17% del total del pasivo de la banca.

Ante esta situación, ¿ha renunciado la banca a la rentabilidad? Según José Luis Cortina, Presidente de NEOVANTAS: «Nada más lejos, estas remuneraciones de vértigo que se están ofreciendo en productos tan líquidos como las cuentas corrientes son el precio que algunas entidades están dispuestas a pagar para introducirnos en una nueva estrategia de comercialización: Captar nuevos clientes y fortalecer su relación con los actuales impulsando su vinculación con productos de alto margen – muchas veces vía comisiones – como seguros, planes de pensiones y/o fondos de inversión de gestión activa».

Tres son las razones que motivan este giro en la estrategia comercial de la banca y su cartera de productos. En primer lugar, este tipo de productos ofrece un alto margen financiero para el banco, lo cual los convierte en especialmente interesantes de comercializar.

En un segundo lugar, la comercialización de estos productos abre la puerta a establecer una relación de mayor calidad con el cliente, aumentar su fidelización e incrementar su nivel de satisfacción. En este sentido, es de vital importancia realizar una venta de calidad que se adecúe a las necesidades reales del cliente.

Y tercero, cabe destacar que algunos de estos productos tienden a ser más inelásticos que los productos financieros tradicionales. Un buen ejemplo de ello son los seguros de vida de contratación libre (aquellos no vinculados a la contratación de ningún otro producto como, por ejemplo, un préstamo).

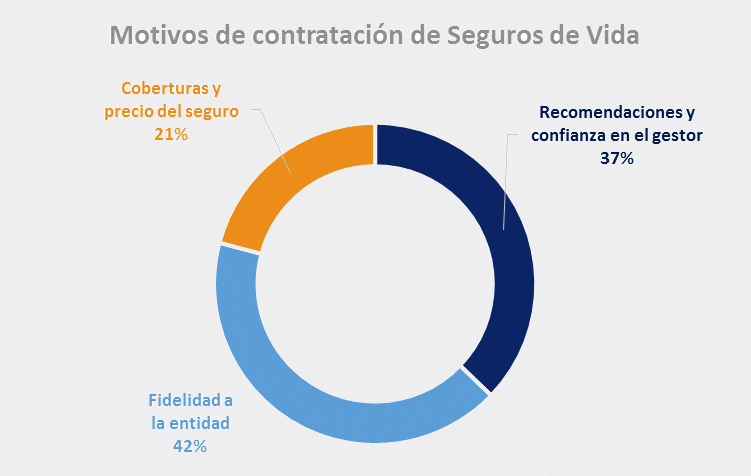

En un estudio realizado por Neovantas se pudo comprobar que únicamente en el 21% de las contrataciones de este tipo – contratación libre – se hacían puramente por las características del producto de cobertura o precio. En este caso, en el resto de ocasiones las contrataciones se realizaban atendiendo especialmente a la recomendación y confianza en el gestor – 37% de los casos – o por fidelidad a la entidad – 42% de los casos. En este sentido, se observa como la buena gestión de la relación con el cliente puede tener un papel crítico en la venta de este tipo de productos de alto margen, al poder generar cerca del 80% de las contrataciones libres en algunos casos.

El éxito de este nuevo enfoque estratégico comercial que requiere ponerse en marcha por el entorno de muy bajos tipos de interés se basa en cuidar exhaustivamente la relación con su cliente. Para ello, es necesario que las entidades adopten un enfoque eminentemente de cliente, presten atención continua a la experiencia de éste a todos los niveles organizativos – desde la alta dirección hasta los gestores de las oficinas –, diseñen productos adaptados a sus necesidades reales, y establezcan una sistemática comercial efectiva y de calidad.

Sin embargo, ejecutar de manera efectiva cada una de esas palancas es un reto importante para los bancos. Por ello, es necesario que las entidades diseñen y pongan en marcha mecanismos que faciliten este giro en su estrategia comercial. Entre estos mecanismos cabría destacar, por un lado la exigencia de una nueva dinámica de aproximación al cliente más proactiva y, por otro la extracción de valor activa y sistemática de “la Voz del Cliente” para entender e interiorizar sus necesidades. Éste será el único camino de las entidades financieras para mantener su poción competitiva en el medio y largo plazo.

En palabras de José Luis Cortina: «En un entorno de negocio con gran presión de tipos de interés como en el que estamos viviendo, la banca tiene que reorientar su estrategia comercial hacia la vinculación de sus clientes actuales y nuevos, reforzándola con productos no tradicionales de alto margen tales como seguros, fondos de inversión y planes de pensiones. Para ello, la banca tiene ir ampliando su portfolio de productos y utilizar, en ocasiones, la remuneración de las cuentas corrientes como gancho».

Y añade, «este giro estratégico ha de venir acompañado de la puesta en marcha de mecanismos como una dinámica de aproximación al cliente más proactiva y la escucha sistemática de las necesidades del cliente, que serán los catalizadores para poder ofrecer la entidad una mejor experiencia al cliente y un portfolio de productos óptimo que conduzcan a resultados tangibles importantes y con una base de clientes más y más fiel».

«Con ello, aquellas entidades que consigan modular su estrategia de esta forma, adaptándose así a la nueva realidad, serán las únicas que alcanzarán el éxito frente a sus competidores», concluye Cortina