11 May LA GRAN BANCA ESPAÑOLA OBTIENE UN BENEFICIO DE 2.133 MILLONES DE EUROS EN EL PRIMER TRIMESTRE 2023 SOLO EN ESPAÑA

Índice de contenido

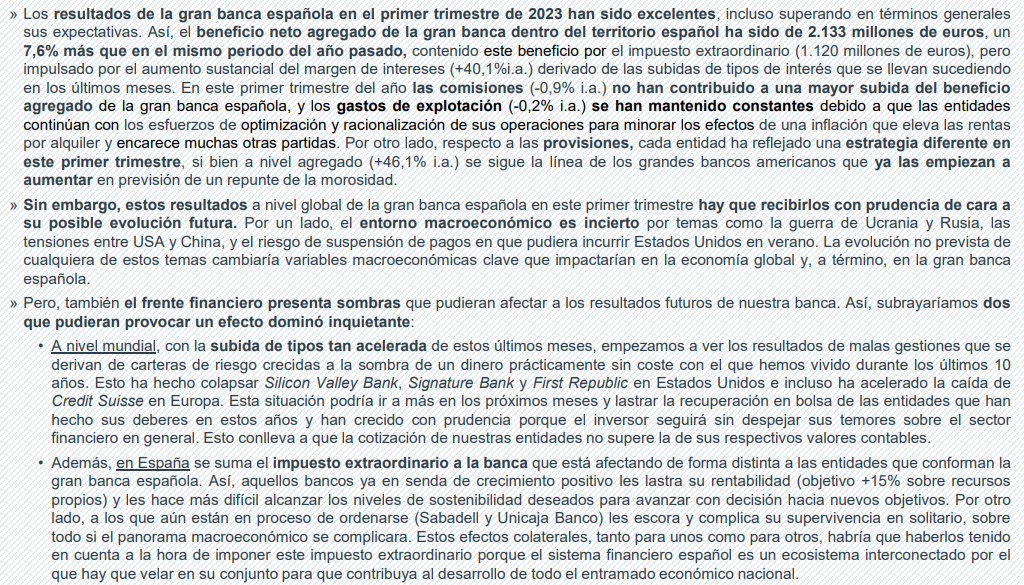

La gran banca española (Santander Esp., BBVA Esp., CaixaBank Esp., B.Sabadell Esp., Unicaja Banco y Bankinter) continúa con un ascenso en sus resultados, que incluso han superado las expectativas previstas. El informe del primer trimestre de 2023 sobre Banca, elaborado por la consultora Neovantas, presenta unos beneficios que han ascendido a 2.133 millones de euros dentro del territorio español, lo que supone más de un 7,6% con respecto al primer trimestre del pasado año. Hay que destacar que este beneficio ha sido reducido por el impuesto extraordinario (1.120 millones de euros), pero impulsado por el aumento sustancial del margen de intereses en más de un 40% interanual (i.a.), derivado de las subidas de los tipos de interés que se llevan sucediendo en los últimos meses.

En este primer trimestre, las comisiones no han contribuido a una mayor subida del beneficio agregado, ya que se han situado en un -0,9% (i.a.), así como los gastos de explotación se han mantenido constantes con un -0,2% (i.a.), debido a que las entidades continúan con los esfuerzos de optimización y racionalización de sus operaciones para minorar los efectos de una inflación que eleva las rentas por alquiler y encarece muchas otras partidas. Por otro lado, con respecto a las provisiones, cada entidad ha realizado una estrategia diferente en este periodo, si bien a nivel agregado ha aumentado un 46,1% (i.a.), siguiendo la línea de los grandes bancos americanos que ya empiezan a incrementar esta partida en previsión de un repunte de la morosidad.

Según José Luis Cortina, Presidente de Neovantas, «sin embargo estos resultados a nivel global de la gran banca durante este periodo hay que recibirlos con prudencia de cara a su posible evolución futura. Por un lado, el entorno macroeconómico es incierto como consecuencia de la guerra de Ucrania y Rusia, las tensiones entre USA y China, así como el riesgo de la suspensión de pagos en el que pudiera incurrir Estados Unidos este verano. La evolución no prevista en cualquiera de estos temas cambiaría variables macroeconómicas clave que impactaría en la economía global y, por ende, en la gran banca española».

RESUMEN PRINCIPALES DATOS

Adicionalmente, el frente financiero presenta sombras que pudieran afectar a los resultados futuros de las entidades españolas, provocando un efecto dominó inquietante. A nivel mundial, con la subida de tipos tan acelerada de estos últimos meses, se empiezan a ver resultados de las malas gestiones, que se derivan de carteras de riesgo crecidas a la sombra de un dinero prácticamente sin coste, durante los últimos 10 años. Esto ha hecho recientemente colapsar Silicon Valley Bank, Signature Bank y First Republic en Estados Unidos, e incluso ha acelerado la caída de Credit Suisse en Europa. Esta situación podría ir a más en los próximos meses y lastrar la recuperación de las entidades que han hecho sus deberes y han crecido con prudencia, porque el inversor seguirá sin despejar sus temores sobre el sector financiero en general. Esto conlleva a que la cotización de las entidades españolas no supere las de sus respectivos valores contables.

En el ámbito español, además se suma el impuesto extraordinario a la banca que está afectando de forma distinta a las entidades que conforman a la gran banca española. Así, aquellos bancos que están en la senda de crecimiento positivo este impuesto les reduce su rentabilidad (objetivo +15% sobre recursos propios) y les hace más difícil alcanzar los niveles de sostenibilidad deseados para avanzar con decisión hacia nuevos objetivos. Por otro lado, a los que aún están en proceso de ordenarse (Sabadell y Unicaja Banco) les complica su supervivencia en solitario, sobre todo si el panorama macroeconómico se enturbiase. «Estos efectos colaterales, tanto para unos como para otros, habría que haberlos tenido en cuenta a la hora de imponer este impuesto extraordinario, porque el sistema financiero español es un ecosistema interconectado por el que hay que velar en su conjunto para que contribuya al desarrollo de todo el entramado económico nacional», afirma José Luis Cortina.

- Ver artículo en Larazon.es

- Ver artículo en Elconfidencial.com

- Ver artículo en Expansion.com

- Ver artículo en Pressdigital.es

- Ver artículo en Europapress.es

- Ver artículo en Elmundofinanciero.com

- Ver artículo en Elconfidencialdigital.com

- Ver artículo en Forbes.es

- Ver artículo en Mercadofinanciero.com

- Ver artículo en Diariosigloxxi.com

- Ver artículo en Estrategiasdeinversion.com